Jakarta, CNBC Indonesia — Perusahaan induk bidang distribusi produk farmasi dan alat kesehatan PT Medela Potentia berencana untuk melakukan pencatatan saham perdana alias initial public offering (IPO) dengan penawaran maksimal mencapai Rp805 miliar.

Melalui prospektusnya, MDLA menawarkan sebanyak 3.500.000.000 lembar saham, yang setara dengan 25% dari total modal yang ditempatkan dan disetor penuh Perusahaan. Adapun harga saham akan ditawarkan dalam kisaran harga Rp180 hingga Rp230 per lembar.

Berdasarkan kisaran harga tersebut, Perusahaan berpotensi mengumpulkan dana sebesar Rp 805 miliar.

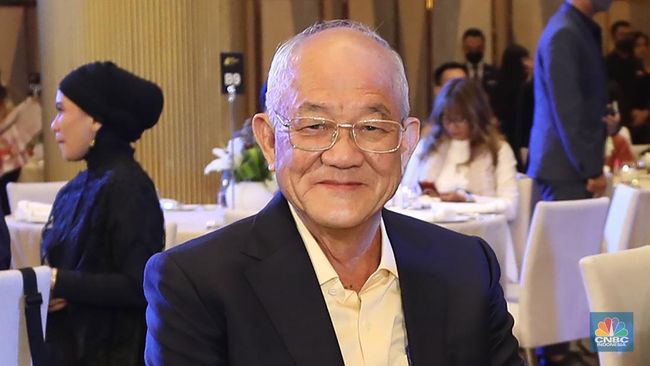

Presiden Direktur Medela Potentia Krestijanto Pandji menggatakan, IPO ini dilakukan dalam rangka menangkap peluang meningkatnya permintaan layanan kesehatan di Indonesia.

Diketahui, indikator kesehatan di Indonesia secara rata-rata dalam 5 tahun terakhir menunjukkan prevalensi diabetes mencapai 10,6%, tekanan darah tinggi 22,4%, dan tekanan darah glukosa 9,8%, serta kolesterol mencapai 37.7% dari populasi.

"Kami berkomitmen untuk berinvestasi dalam teknologi, infrastruktur, dan inovasi produk untuk mendukung kebutuhan layanan kesehatan Indonesia yang terus berkembang," ujar Krestijanto tertulis, dikutip Jumat, (14/3/2025).

Medela Potentia akan menggunakan dana yang terkumpul dari IPO ini untuk mendukung inovasi dan ekspansi perseroan. Rinciannya, Sekitar 86,4% akan disalurkan kepada anak perusahaan, yakni PT Anugerah Argon Medica (AAM), yang terdiri dari 70,6% dalam bentuk pinjaman dan 29,4% dalam bentuk setoran modal.

Lalu, sekitar 10% akan disalurkan kepada anak usaha lainnya, PT Deca Metric Medika (DMM) dalam bentuk setoran modal, dengan alokasi pembayaran dipercepat atas utang pokok dari fasilitas kredit investasi yang diperoleh dari BCA. Sisanya akan disalurkan kepada anak usaha lainnya PT Karsa Ini Tuju Askara (KITA) dalam bentuk setoran modal.

Lebih jauh, berikut jadwal pelaksanaan penawaran umum MDLA, dikutip dari prospektus penawaran awal:

Perkiraan masa penawaran awal: 11-17 Maret 2025

Tanggal efektif: 25 Maret 2025

Masa penawaran umum perdana saham: 27 Maret–11 April 2025

Tanggal Penjatahan: 11 April 2025

Tanggal distribusi saham secara elektronik: 14 April 2025

Perkiraan tanggal pencatatan saham pada Bursa Efek Indonesia: 15 April 2025

(mkh/mkh)

Saksikan video di bawah ini:

Video: Dividen BCA Rp 37 T & Hendra Lembong Resmi Jadi Presdir BCA

Next Article Gembok DAAZ Dibuka, Sepekan Harga Saham Sudah Naik 3 Kali Lipat Lebih

3 months ago

35

3 months ago

35